基金清盘变成“软性裁员” 基金经理压力增大

来源:证券时报

公募清盘迷你基金产品或变成了一种“软性裁员”、降本增效的方式。

证券时报记者注意到,今年以来多家公募发布的基金终止合同公告背后,都隐含着对基金经理的“软性裁员”,尤其是在利润水平较低的港股产品上,尽管相关基金公司并未发布解聘公告,但无基可管的基金经理被迫“回炉”的现实,往往意味着基金经理正走在寻找下家的路上。

公募出现“软性裁员”

恒生前海基金日前发布公告显示,旗下恒生沪深港股通细分行业基金将在10月16日前表决终止该产品的基金合同。根据已披露的信息,该港股主题基金产品的总规模只剩下约3200万元,此前公司也在定期报告的预警说明中指出,该港股主题基金已出现连续60个工作日资产净值低于5000万元的情形,针对该情形,基金公司已向中国证监会报告了解决方案。

上述清盘的方案意味着,基金经理可能面临“软性裁员”的情形。记者注意到,恒生沪深港股通细分行业基金的基金经理为杨伟,在本轮长假之前,杨伟管理的恒生前海港股通高股息基金已在9月28日终止运作。除此之外,在去年12月,杨伟管理的恒生前海中证质量成长基金也已合同终止。也就是说,若在10月16日通过了表决,杨伟管理的最后一只基金产品也将终结。

对于公募而言,当前局面较为艰难,尤其是港股市场的寒冬状态中,上述操作手法较为常见。

记者获悉,华南地区一家公募增聘了一位港股主题基金基金经理,这位被增聘的基金经理此前正是无基可管后被软性裁员的典型。该基金经理原为上海一家中型公募基金经理,在2018年6月至2021年9月管理一只港股主题基金,但在该产品被基金公司清盘后,该基金经理进入了长达近两年的“失业”状态,直到今年才被深圳一家基金公司录用。

也有业内人士认为,“软性裁员”也可能是无基可管的基金经理“回炉”研究员岗位。深圳一家中型基金公司发布公告称,旗下一只港股通基金在8月28日合同终止,该基金的基金经理在合同终止前仅管理一只产品,在合同终止完成超过一个月时间后,截至目前,上述基金公司仍未发布该基金经理管理新产品的聘任公告。考虑到上述无基可管的基金经理此前刚由研究员提升为基金经理,因此在基金清盘后而又未能管理新产品,或较大概率处于“回炉”研究员的状态。

多发生在港股产品上

从目前情况来看,越来越多的“软性裁员”出现在港股产品上,或与当前公募在港股产品上出力不讨好有着很大关系。

Wind数据显示,与A股市场仍有博弈机会不同的是,今年前三季度的港股主题基金产品最高盈利不足15%,而最高亏损却超过30%,公募旗下的港股权益产品在最近三年内累计亏损在20%至40%间,占据相当大的比例,这导致港股基金尤其是主动权益类基金产品的规模一直处于迷你状态。

以华南地区一家超大型公募旗下港股产品为例,该产品在2015年初尚有23亿份的总份额,但目前基金份额不足2亿份,这意味着这只头部公募所运营的港股产品,90%的基金份额已经流失。“现在港股产品也很难发出大规模,港股市场的难度比A股大太多。”上述基金公司市场部人士强调。

业内人士认为,公募在港股市场的主动权益类产品数量较少的事实,也意味着一旦相关港股产品走向清盘,只管一只产品的港股基金经理,有较大概率将被置于“软性裁员”的境地,转岗至港股指数基金或内地A股基金的可能性往往较低。

或与公募营收压力有关

业内人士认为,公募加速清盘产品以及存在的“软性裁员”,也可能与公募当前面临的营收压力有关。

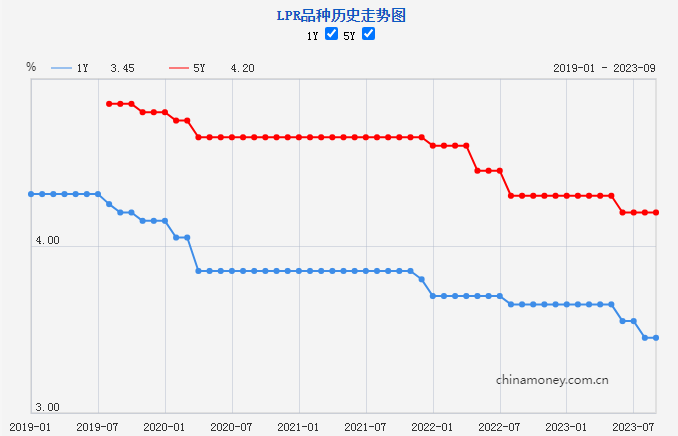

从目前来看,由于市场深度调整,市场低迷导致基金业绩不振,一方面新基金发行受阻,另一方面不少存量基金规模大缩水,由此带来的营收压力明显增大。此外,基金产品降费也给基金的营收带来了影响。

今年7月,包括易方达、南方、广发等国内头部公募率先发布公告称,将调低旗下部分权益类基金的基金费率及托管费率并修订基金合同等法律文件。其中,绝大多数产品的调整方案由调整前管理费率1.5%、托管费率0.25%,变为调整后管理费率1.2%、托管费率0.2%,自7月10日生效。此后,越来越多的公募加入其中,包括营收较小的小型公募基金。市场普遍认为,此次降费将全面优化公募基金费率模式,稳步降低行业综合费率水平,将实质性倒逼基金公司提升投研核心竞争力,并在一定程度上让利基金持有人。

不过,降费也影响到了一些中小公募的营收水平。Wind数据显示,截至2022年年末,公募基金前十名基金公司的管理规模合计达到10.54万亿元,占全市场总规模的四成,而管理规模低于1000亿元的公募基金管理公司多达100家,这些公司的总管理规模约有3万亿元,占全市场总规模仅一成。基金公司头部效应越来越显著,两极分化越来越严重,而营收与盈利能力正在相当程度上决定中小公募的产品运营支出、人才储备支出能力。

显而易见的是,基金公司的盈利能力与公司运营息息相关,但中小公募普遍出现的微利甚至亏损,却令此类公司难以覆盖行业激烈竞争中的各项运营支出。根据上市公司2023年半年报所披露信息,从亏损的基金公司来看,净利润依然处于亏损状态的公司几乎清一色为中小基金,其中,瑞达基金上半年亏损超550万元,红塔红土基金亏损超1400万元,江信基金亏损超2200万元,九泰基金亏损超3100万元,甚至一些成立时间较早的老牌基金公司今年上半年也处在亏损边缘。比如,中海基金成立时间长达20年,但逐步沦为中小公募后,2023年上半年的净利润仅有约100万元,较去年同期净利润下降高达93%。

“规模的好处在于,当我们想布局一些产品业务以及想挖一些人才的时候,我们可以不太吝啬支出。”深圳一家基金公司总经理接受记者采访时表示,公司在基金经理等投研岗位的薪酬处于行业中上水平,相当部分的基金经理从内部提拔,同时规模和盈利能力也确保了基金经理团队的稳定性。

您可能也感兴趣:

为您推荐

反不正当竞争法实施30年 全国共罚没金额128.8亿元

多项政策发力 经济回升向好势头持续巩固

新一期贷款市场报价利率未作调整

排行

最近更新

- 基金清盘变成“软性裁员” 基金经理压力增大

- “中国自然观察节”公益探访活动圆满落幕

- 3N护眼科技即将隆重推出创新镜片护理产品,重新定义硬性角膜...

- 向海图强天地阔 人海和谐绘盛景 2023中国·宁波(象山)全...

- 中信银行合肥分行开展运营条线“银行服务沟通”专题培训

- 长假餐饮市场火爆 美食目的地热度飙升

- 快发快用带动有效投资 专项债投向领域料扩大

- 被指重复上市 浙江国祥IPO急刹车

- 原油再现过山车行情 业内人士:四季度震荡概率大

- 并购重组持续升温 释放A股市场活力

- 机票酒店价格“跳水” 节后商家转战老年团

- 浙江国祥IPO暂停被质疑“同一资产二次上市” 上交所:将开...

- 诺德基金谢屹:复苏如期加速,股市反馈滞后

- 北京网络售房拟明码标价

- 三部门打击不法机构冒名出具虚假审计报告

- 十大券商看后市|A股节后或显现相对韧性,做好防守反击准备

- 先河环保信披违规收行政监管措施:未披露中小股东临时提案

- 造车新势力9月份交付量“涨”声一片 多重因素助力新能源汽车销售

- 钠离子电池业务信披涉嫌违规 传艺科技及三名高管被警示

- 杭州亚运会溢出效应显著 多产业积极探索以体育赋能发展

- 上市银行ESG信披主动性提升 专家建议统一数据收集范围及口径

- 9月份中国大宗商品指数公布:指数连续上升 大宗商品市场稳中向好

- 鲁商集团旗下易通金服被罚286万:因与身份不明的客户进行交易...

- 六个核桃独家特约央视《2023主持人大赛》,最强CP再掀智慧热潮

- NatureMade天维美 携手天猫国际第四餐,纪录当代「心」路历程

- 凝聚资本市场服务实体经济合力 北交所转板新规落地

- 浮动费率基金添新丁 华夏信兴回报管理费与规模挂钩

- 汽车金融业务“高返佣”待破解

- 北交所改革效应逐步释放

- 体育盛宴彰显经济活力